Déclaration d’Impôts VDI

🕰️ Dernière mise à jour: 25 juillet 2024

Lorsque vous exercez une activité de VDI (Vendeur à Domicile Indépendant), il est essentiel de bien comprendre comment intégrer vos revenus dans votre déclaration d’impôts. Dans cet article, nous vous guiderons à travers les étapes nécessaires pour remplir correctement votre déclaration en ligne ou sur papier, en fonction de vos préférences. Nous aborderons d’abord le cas des VDI mandataires, puis celui des VDI acheteurs revendeurs. Il est important de noter que cette déclaration doit être effectuée chaque année, généralement fin avril ou début mai, afin de déclarer les revenus de l’année écoulée.

Déclaration des revenus VDI pour les VDI mandataires

Étape préliminaire et renseignements personnels

Avant de commencer votre déclaration, vous devrez fournir certaines informations personnelles pour confirmer votre identité.

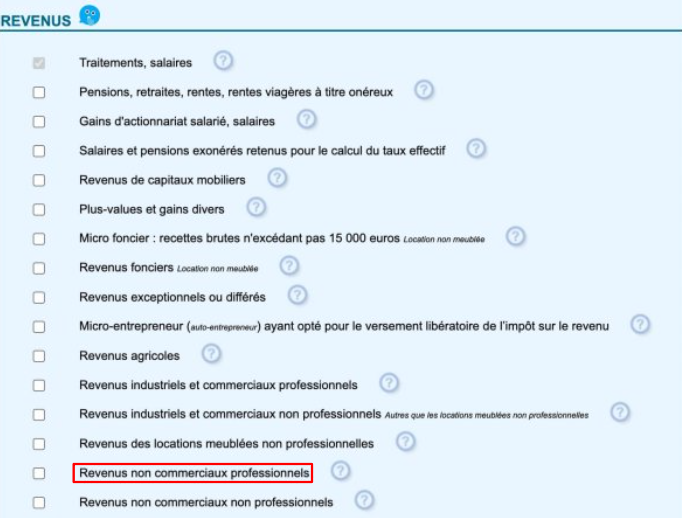

Sélection des rubriques pertinentes

Dans cette étape, vous devrez choisir les catégories qui vous permettront de déclarer vos revenus VDI. Pour les VDI mandataires, il s'agit de sélectionner la case des "revenus non commerciaux professionnels". Cette sélection permettra de remplir les cases correspondantes pour vos revenus VDI.

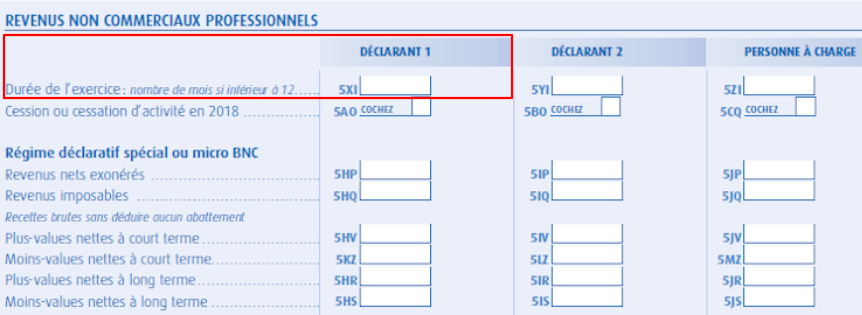

Revenus non commerciaux professionnels

Vous serez dirigé vers une page spécifique intitulée "Revenu et plus-value des professions non salariées - Revenus non commerciaux professionnels". Vous devrez tout d'abord indiquer la durée de l'exercice, c'est-à-dire le nombre de mois concernés par votre activité VDI au cours de l'année. Par exemple, si vous avez commencé votre activité en mars, vous indiquerez 10 mois.

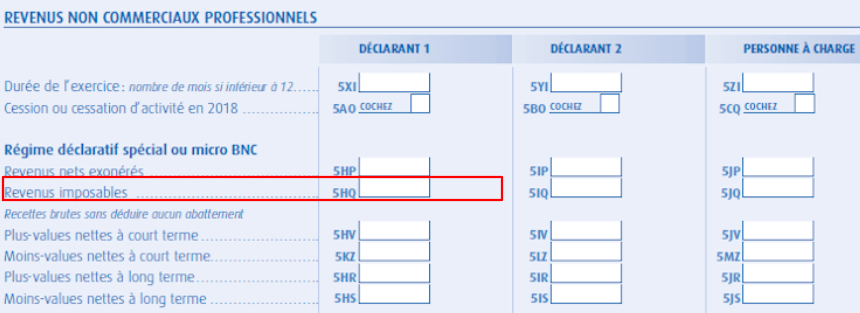

Revenus imposables

La case importante à remplir est celle des "revenus imposables" (case 5HQ ou 5X). Vous devrez y inscrire le montant total de vos rémunérations et commissions brutes reçues au cours de l'année, sans appliquer d'abattement. Par exemple, si vous avez reçu 10 000 euros de commission, vous inscrirez simplement 10 000.

Déclaration des revenus VDI pour les VDI acheteurs revendeurs

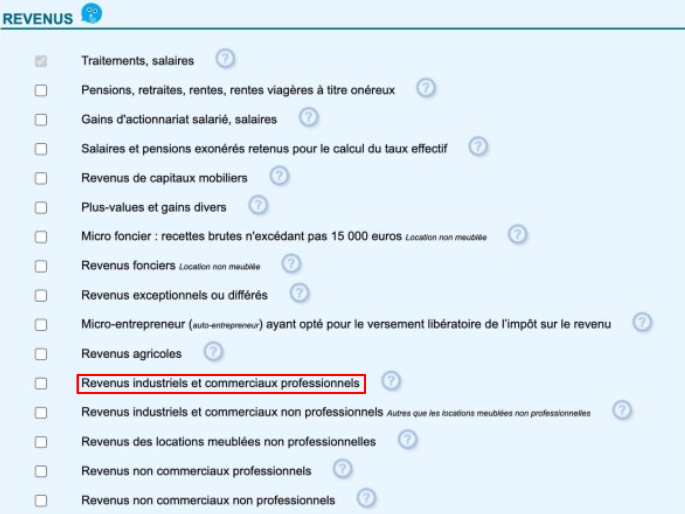

Sélection des rubriques pertinentes

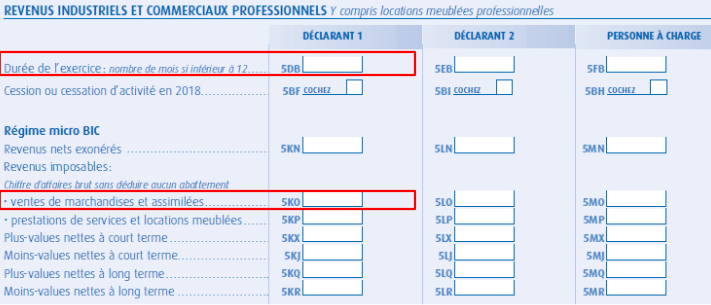

Pour les VDI acheteurs revendeurs, au lieu de choisir la case des "revenus non commerciaux professionnels", vous devrez opter pour les "revenus industriels et commerciaux professionnels". Les acheteurs revendeurs sont en effet soumis au régime micro BIC.

Revenus industriels et commerciaux professionnels

Une fois la sélection effectuée, vous accéderez à une page spécifique consacrée aux "revenus industriels et commerciaux professionnels".

Durée d'exercice et revenus imposables

Vous devrez indiquer la durée de l'exercice, tout comme pour les VDI mandataires. Ensuite, vous remplirez la case des "revenus imposables pour vente de marchandises et assimilées". Vous inscrirez le montant total de vos ventes dans ces cas-là, sans appliquer d'abattement. Par exemple, si vous avez réalisé des ventes pour un montant total de 10 000 euros, vous indiquerez simplement 10 000. L'administration se chargera ensuite de calculer l'abattement, qui est de 72% dans le cas des VDI acheteurs revendeurs.

Pour conclure

Remplir sa déclaration d'impôts pour les revenus VDI peut sembler complexe au premier abord, mais en suivant ces étapes simples, vous pourrez effectuer cette démarche sans difficulté. Pour les VDI mandataires, vous choisirez la case des "revenus non commerciaux professionnels" et indiquerez le montant total de vos rémunérations et commissions brutes sans abattement. Pour les VDI acheteurs revendeurs, vous opterez pour les "revenus industriels et commerciaux professionnels" et indiquerez le montant total de vos ventes sans abattement, l'administration se chargeant de calculer celui-ci.

N'oubliez pas de remplir votre déclaration chaque année, généralement fin avril ou début mai, afin de déclarer vos revenus VDI de l'année écoulée. Si vous avez des doutes ou des questions, n'hésitez pas à consulter les ressources mises à disposition par l'administration fiscale ou à faire appel à un professionnel de la comptabilité pour vous guider dans cette démarche importante.

En suivant ces instructions, vous pourrez remplir votre déclaration d'impôts en intégrant correctement vos revenus VDI, assurant ainsi votre conformité fiscale et évitant tout problème futur avec l'administration.